金融监管局扩大不良资产范围,将对金融市场产生重大影响。此举可能加大金融机构资产压力,提高信贷风险,进而引发信贷紧缩和市场不确定性增加。这也将促使金融机构加强风险管理,提高资产质量,加强不良资产的处置和回收。面对这一变革,金融机构需重新评估风险承受能力,优化资产配置,加强风险预警和防控机制建设。此次调整也是金融监管局加强金融监管、防范金融风险的重要举措之一。

本文目录导读:

随着全球金融市场的不断变化,金融监管局的职责日益凸显,金融监管局扩大了不良资产范围,这一决策对于金融机构、市场参与者乃至全球经济都将产生深远影响,本文将详细分析这一决策的背景、内容及其对各方的影响,并探讨应对之策。

不良资产范围扩大的背景

1、金融市场风险积聚:近年来,全球金融市场风险不断积聚,金融机构在追求高收益的同时,部分资产质量出现下滑趋势,导致不良资产增加。

2、监管压力加大:为了防范金融风险,金融监管局加强了对金融机构的监管力度,对不良资产的认定和处置提出了更高要求。

3、宏观经济环境变化:受全球经济波动、地缘政治紧张等因素影响,宏观经济环境的不确定性增加,金融机构面临更大的风险敞口。

金融监管局扩大不良资产范围,主要包括以下几个方面:

1、扩大不良贷款的认定标准:将更多逾期、欠息或减值迹象的贷款纳入不良资产范畴。

2、拓宽不良资产类型:除了传统的信贷资产,还包括债券、股权等金融投资产品。

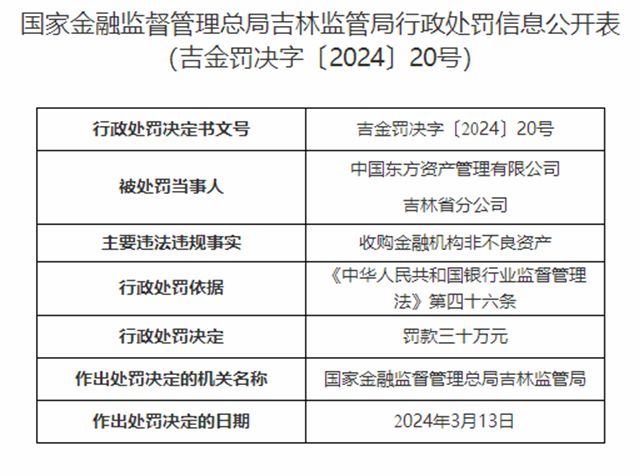

3、提高监管要求:对金融机构的不良资产处置提出更高要求,加强信息披露,提高透明度。

对金融机构和市场的影响

1、资本压力加大:不良资产范围的扩大意味着金融机构需要承担更多的资本损失风险,资本压力将进一步加大。

2、信贷收缩:为了降低风险,金融机构可能会收缩信贷规模,导致市场流动性下降。

3、市场信心受影响:不良资产范围的扩大可能引发市场担忧,影响投资者信心和市场稳定性。

对全球经济的影响

1、融资环境收紧:金融机构信贷收缩将导致全球融资环境收紧,企业获取资金的难度加大。

2、投资风险增加:全球投资者在寻找投资机会时,将面临更大的风险挑战。

3、经济增长压力:融资环境的收紧和投资风险的增加可能对全球经济增长造成一定压力。

应对策略

1、加强风险管理:金融机构应加强对不良资产的监测和管理,完善风险管理制度,降低风险敞口。

2、优化资产配置:金融机构应根据市场环境和监管要求,优化资产配置,降低高风险资产比例。

3、提高透明度:加强信息披露,提高市场透明度,增强投资者信心。

4、加强国际合作:各国金融监管局应加强国际合作,共同应对全球金融风险。

金融监管局扩大不良资产范围是为了更好地防范金融风险,维护金融市场稳定,这一决策对金融机构、市场参与者及全球经济产生深远影响,各方应共同努力,加强风险管理,优化资产配置,提高透明度,加强国际合作,以应对挑战,促进全球金融市场的稳健发展。

展望

金融监管局将继续加强对金融市场的监管,不断完善金融监管体系,随着科技的发展和创新,金融市场的业态和模式将发生深刻变化,我们需要密切关注全球金融市场的动态,适应新形势,加强研究,为金融市场的稳健发展提供参考和建议。

金融监管局扩大不良资产范围是为了更好地防范金融风险,维护金融市场稳定,虽然这一决策可能带来一定挑战,但只要我们共同努力,加强风险管理,优化资源配置,提高透明度,加强国际合作,就能够应对挑战,促进全球金融市场的稳健发展。

桂ICP备2021008493号-1

桂ICP备2021008493号-1